昨天,新加坡财政部长提交财政预算案让国会进行辩论。

有些人惊呼:“新加坡个税,房地产税全线上涨”,有人喊“个税、房地产税猛涨“,还有些人直叫要逃离新加坡。

我只能说,对绝大多数人来说,有点儿想多了噢。

反正我没够得上个税增加的、房地产税增加的那个层次。

如果您够上了,土豪,我们可以交个朋友吗?

先说说个税

我们先说说个税。

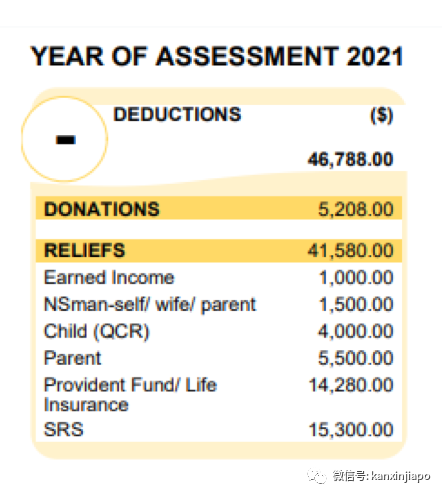

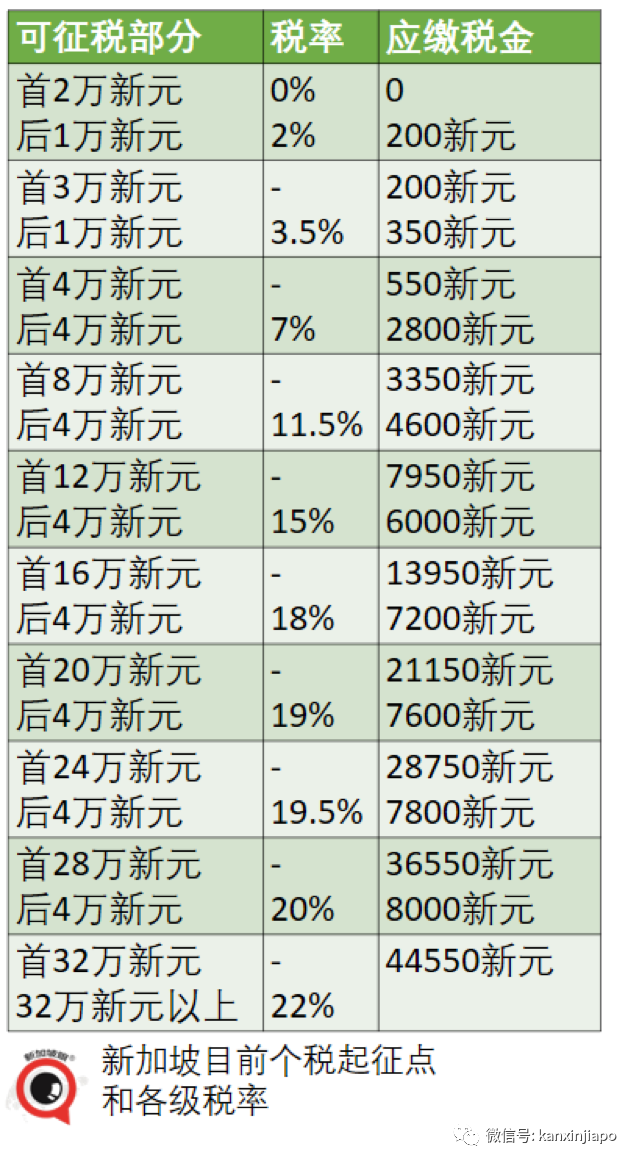

新加坡的个税是在“可征税收入”的基础上,算以税率,得出应缴个税。

什么是“可征税收入”?就是当年收入,减去各种扣税,例如捐助慈善扣税、配偶扣税、孩子扣税、父母扣税、公积金扣税、保险扣税、外国女佣扣税等等。

在扣除这些项目之后,就是“可征税收入”。

目前的起征点和各级税率。

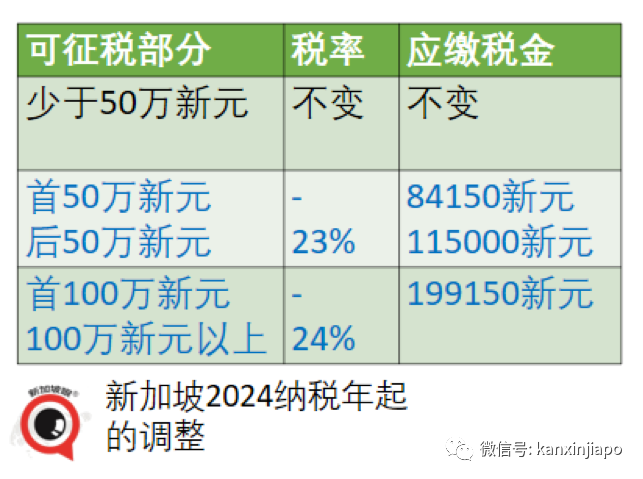

现在我们看看2024纳税年个税的调整:

同学们,可征税部分少于50万新元的,不变,不变,不变。重要的话说三遍。

如果您的可征税部分属于50万新元以上的,注意了,根据新加坡国内税务局的统计,您属于新加坡纳税最高的1.2%人群。

从2024纳税年开始,您需要多交的个税如下:

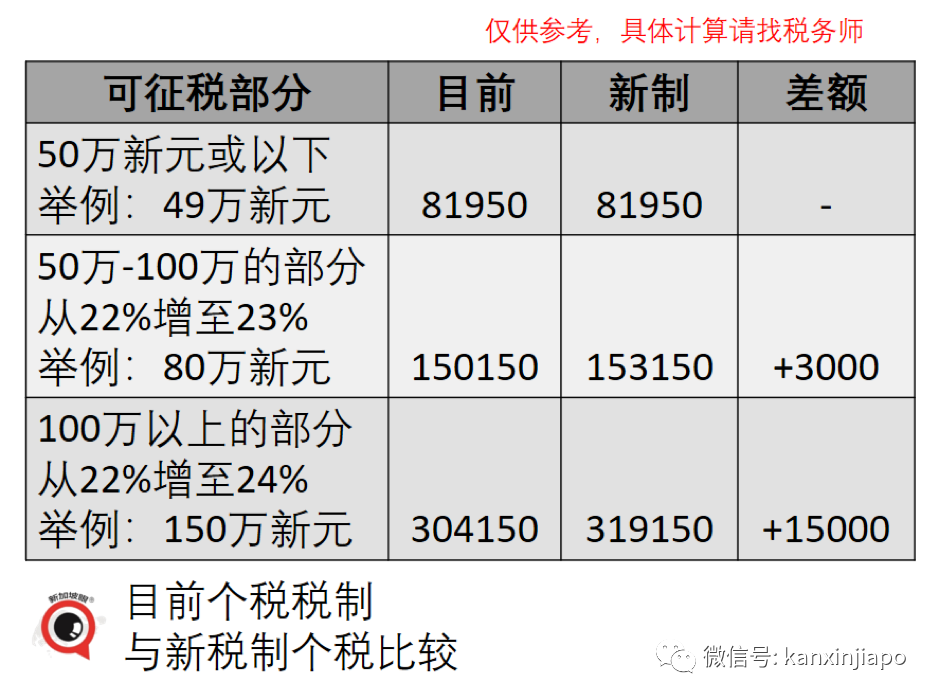

以可征税部分80万新元为例,在新税制下,要多交3000新元个税。

以可征税部分150万新元为例,在新税制下,要多交15000新元个税。

我差的是这15000新元吗?我差的是前面的150万啊!

房地产税怎么计算

现在来看看房地产税怎么计算。

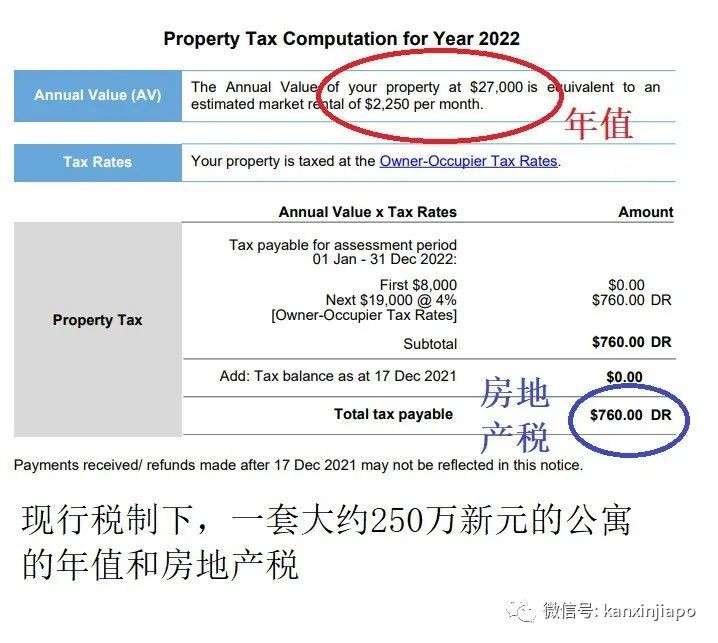

要计算新加坡房地产税应交税额,先要计算房产的年值(Annual Value)。

什么是年值?

年值就是房屋每年出租可得的租金,不算家具、装饰、物业等附加费用。

公开市场的租金则包含了房屋内部的家具、物业费等内容。因此,年值通常低于公开市场租金。

例如,武吉知马一套大约价值250万新元的公寓,公开市场的年月租可能4万新元以上,但是,按新加坡国内税务局IRAS的估算,年值是2万7000新元。

年值是计算房地产税的基础。

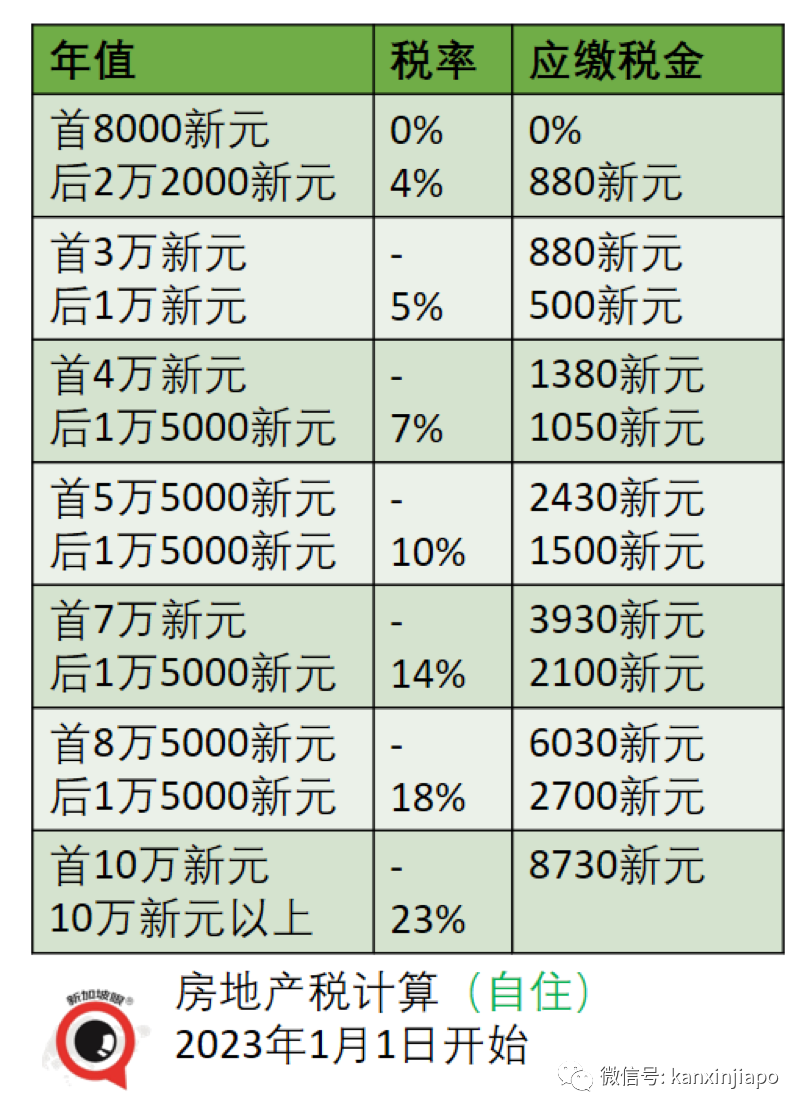

自住房屋的房地产税

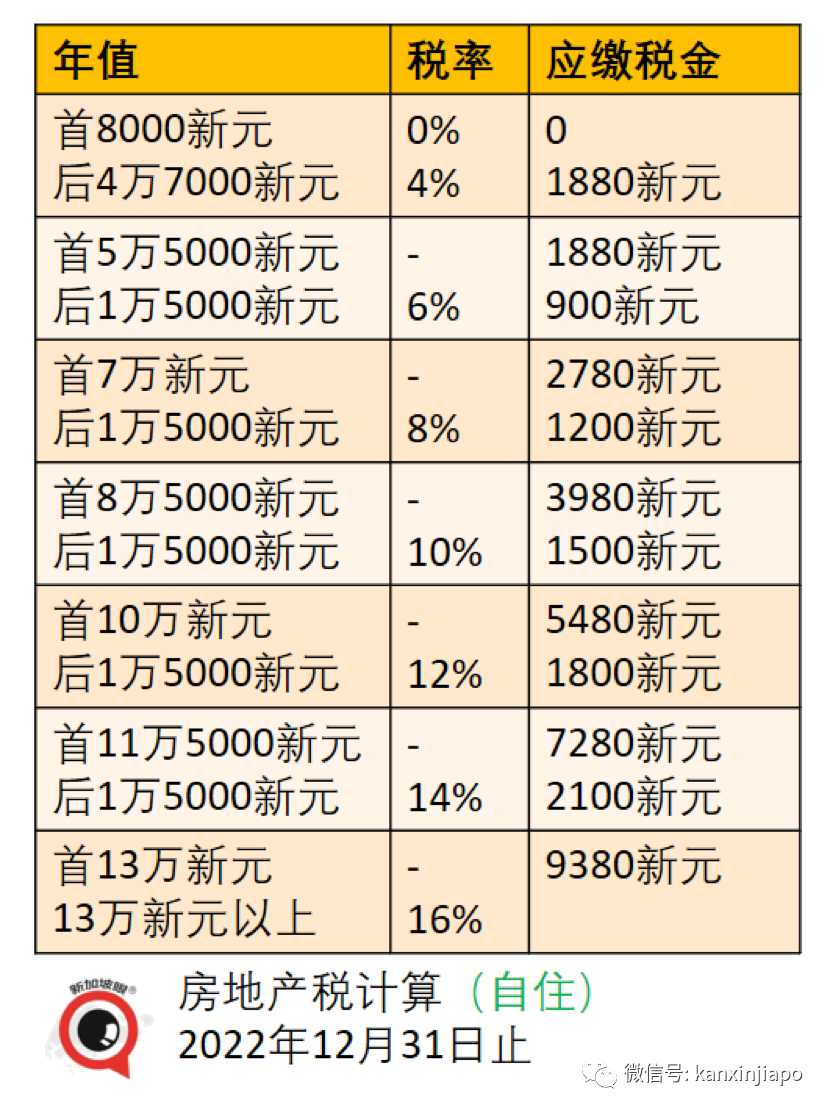

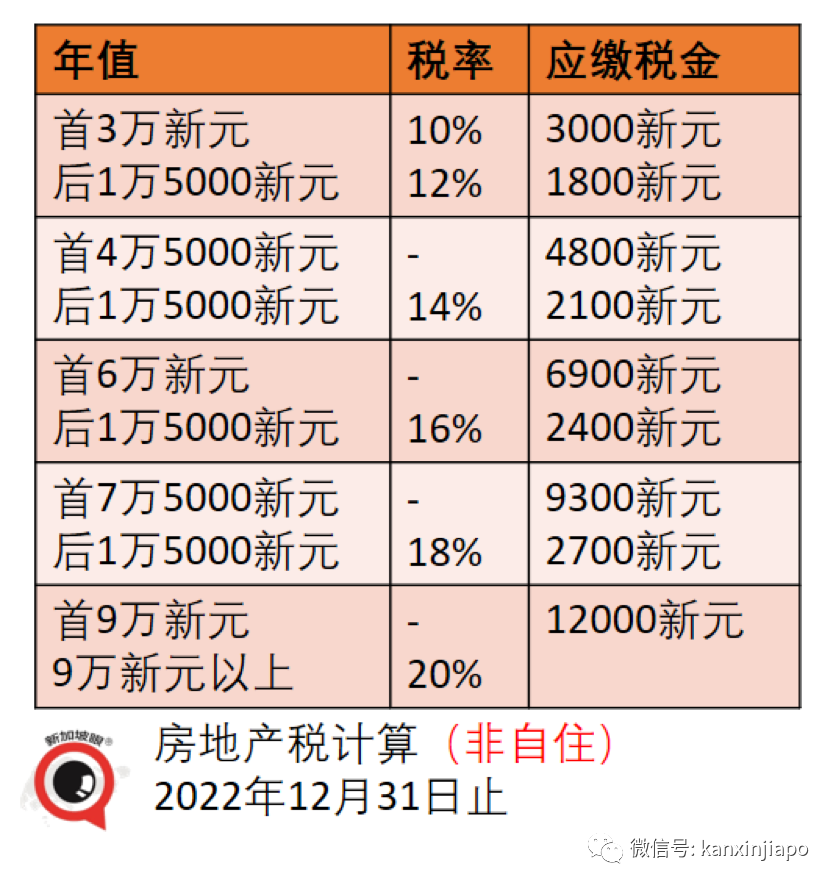

先说目前的房地产税计算。

如果这套房是自住,按目前的房地产税税率,计算如下:

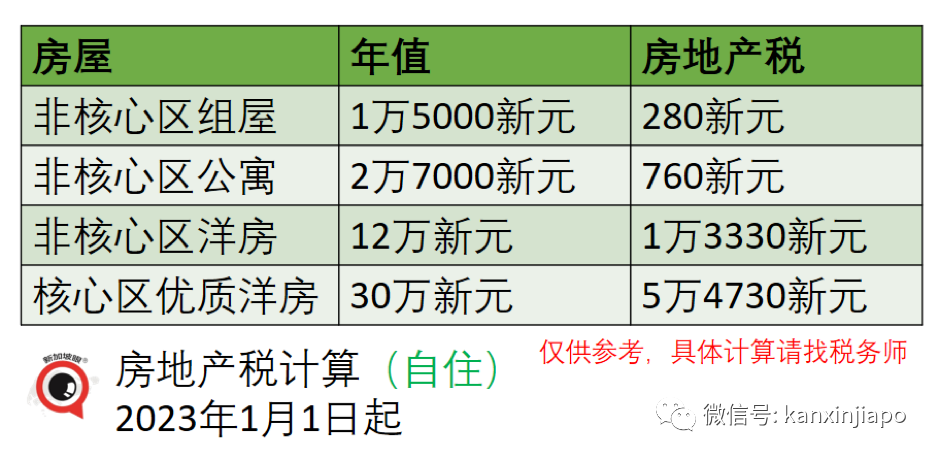

按年值2万7000新元,A公寓自住,屋主该交的房地产税为:

首8000新元 = 0

后1万9000新元 = 19000 X 4% = 760新元

我们再看另一个例子。

如果你在郊区有套洋房,自住,年值为12万新元。那么,该交的房地产税为:

首11万5000新元 = 7280新元

后5000新元 = 5000 X 14% = 700新元

应交房地产税 = 7280 + 700 = 7980新元

如果在黄金地带有套优质洋房,自住,年值为30万新元。那么,该交的房地产税为:

首13万新元 = 9380新元

后17万新元 = 170000 X 16% = 2万7200新元

应交房地产税 = 9380 + 27200 = 3万6580新元

现在找个非核心区的组屋例子,自住,年值为1万5000新元。那么,该交的房地产税为:

首8000万新元 = 0

后7000新元 = 7000 X 4% = 280新元

应交房地产税 = 280新元

以上是自住类房屋的房地产税。

非自住房屋的房地产税

现在看看非自住类房屋的房地产税。所谓非自住,主要就是出租、空置的房屋,屋主不住在里面。

非自住类的,房地产税税率要高得多。

同样以上述四种房产为例子,自住、非自住类的应交房地产税比较如下:

2023年房地产税新税制

好了,现在我们来看看,2023年1月1日调整之后的房地产税税制,对大家的钱包会产生什么影响。

先看看起征点和税率:

现在,我们仍以上述四种自住房屋为例,计算2023年1月1日之后的房地产税:

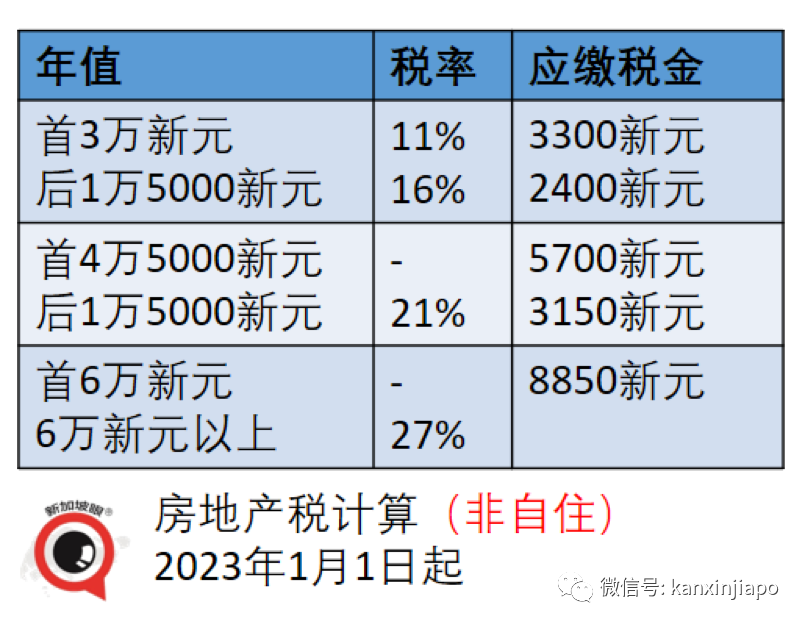

现在看看非自住房屋的房地产税起征点和税率:

现在,我们仍以上述四种非自住房屋为例,计算2023年1月1日之后的房地产税:

重点来了

现在,重点来了,我们来比较目前和明年元旦之后,四种房屋屋主该交的房地产税:

无论是自住类或非自住类的,年值不高的,没有变化;年值越高,增幅越大。

有些读者留言,说房产税增加了,转嫁给租户,房租又要提高了。理论上没错,但请注意,首先,即便是年值15000新元的房子,非自住型,一年房产税增加不过150新元,这个是整套房子的房产税,如果你只租一个房间,那么,你该承担的也不过150新元的三分之一甚至四分之一,摊到每个月,也就三四新元。

如果房东以房地产税提高为由,向您要求涨租金,眼哥给您支个招——请房东出示新旧两份房地产税税单,证明一下自己多交税了,然后再来讨论访客该承担的份额。嗯,一般人我不告诉他。

如果您的自住房或租用房属于价值250万新元、年值3万新元不到的,明年这个房地产税调整,跟您一点关系都没有。

当然了,如果您买的、租的房是价值300万以上的、年值3万新元以上的,那么,就要感谢您为新加坡国库多作贡献咯!

我倒希望多交个税、房地产税…… 可惜我不配。

— END —

编辑:ABC