又到一年交税的日子,在新加坡工作的各位交税可以说超级积极了,系统才开没几天呢,网站就崩了……

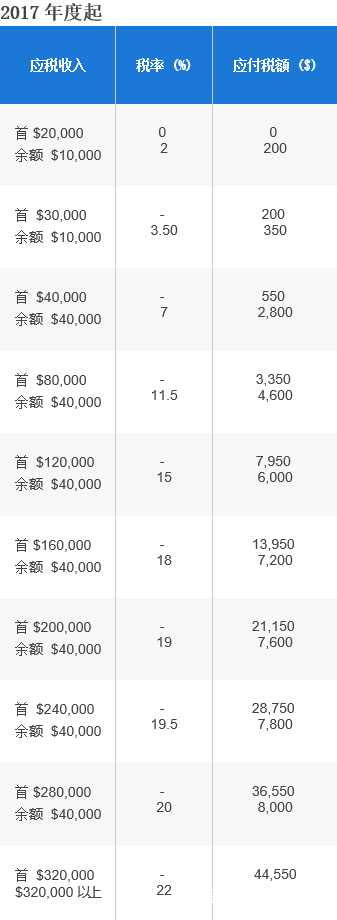

在新加坡,年收入在2万新币以上的人都需要纳税,个税的税率按照收入的多少,保持在0%到22%之间。大家可以看一下,自己处在哪个收入档次。

现在不少的新加坡公司都给员工直接在iras上更新收入,自动计算税款,不需要纳税人单独填写单子(No filing service),这就导致很多人忽略了自己一些可以减免的税款。

所以,大家别傻乎乎地以为网站上算出来多少税,就得交多少,有许多可以减免个税的地方哦~

快来看一下你符合哪几个条件:

首先,下面几项扣除项目,当局是会根据纳税人的资格条件和记录,系统自动扣除的:

(a) 直接捐给获批准公益机构(IPC)的款项

(b) 通过雇主参与雇佣收入自动纳入计划而从薪金中扣除捐赠给获批准公益机构(IPC)的款项

(c) 劳力所得扣除(EIR)

(d) 现金填补公积金退休或特别户头

(e) 退休辅助计划 (SRS)

(f) 战备军人扣除(战备军人、战备军人的妻子或父母享有的扣除)

接下来,还有以下这些需要纳税人自己申请的:

收入减免 – 政府减免的目的是为了给那些从事辛苦工作的长者的一种鼓励!

- 55岁以下的人可以减免1000 新币

- 55至59岁的人可以减免 6000 新币

- 60岁及以上的人可以减免 8000 新币

另外如果不幸患有残疾或是心理上的疾病,减免是不一样滴~

- 55岁以下的人可以减免 4000 新币

- 55至59岁的人可以减免 10000 新币

- 60岁及以上的人可以减免 12000 新币

配偶回扣 – 要符合以下的规定才有减免哦~

- 配偶去年(2018)的年收入低于4000新币,纳税人可以申请2000新币的估税回扣

- 纳税人配偶如果残障或智障,可以申请高达5500新币的估税回扣

- 纳税人在法律上已经正式分居,但根据法院的指令在支付赡养费也可申请回扣。

- 但是男性居民在法庭指令下支付给前妻(已离婚)的赡养费,就不能申请扣除。

子女回扣– 鼓励那些组织家庭和努力养育孩子的纳税人(因为新加坡的生育率很底,政府都绞尽脑汁在鼓励生宝宝…)。

不管子女是不是在新加坡,或是不是新加坡公民,纳税居民都可以回扣哦~ 回扣的金额按照子女人头数计算,超过5名子女就需要另备纸张说明情况。

这个回扣分为两种:

- 合格子女估税回扣(QCR)

在2018年子女未满16岁、或子女已满16岁依旧是全职学生的,家长们可以申请QCR回扣。每位子女可获得$4000回扣。 - 残障子女估税回扣(HCR)

如果未婚子女是有残障或智障,那么家长就可申请$7500的回扣。

PS: 这个回扣的总额由孩子的父母双方商议分配,同一名子女只可以被申请一次回扣。

在职母亲子女估税回扣(WMCR) – 已婚、离婚或丧偶的在职母亲,如果孩子在2018年12月31日前成为新加坡公民, 就可在合格子女估税回扣(QCR)和残障子女估税回扣(HCR)之外,再享有在职母亲子女估税回扣。

总扣除额 QCR/HCR + WMCR = 每名子女$50,000

PS: WMCR总额以在职母亲的 100% 劳力所得收入为限。

家长/ 残疾家长估税回扣 –如果纳税人在上一年度因照顾自己或配偶的父母、祖父母或曾祖父母而花费达到2000新币,就可申请家长/残疾家长估税回扣。

受养者必须在新加坡居住,如果受养者是外籍人士,则需要在新加坡居住至少8个月。

非身体或精神残疾的受养人,在上一年度须年满55周岁。此外,受养人在上一年度的收入应不超过4000新币。

PS: 对同一个受养者只可以申请家长或残障家长回扣中的一项,而且,纳税人不能为同一个受养人重复申请。兄弟姐妹之间需要协调好谁去申请回扣。

祖父母照料减免 – 已婚、离婚或丧偶的在职母亲,则可以为本人或配偶/前配偶的其中一位父母或祖父母申请 $3,000的扣除。

这名父母/祖父母必须满足以下3个条件:

(a) 在 2018 年里在新加坡居住;

(b) 在 2018 年照顾纳税人的任何一名子女(包括亲生、领养和继子女),而且这名子女必须是 12 岁或以下的新加坡公民;

(c) 在 2018 年期间没有从事任何贸易、商业、专业、行业或受雇。

残障兄妹估税回扣 – 如果纳税人在 2018 年赡养自己或配偶的体障或智障兄弟或姐妹,便可为每名受奉养者申请$5,500 的扣除额。

受奉养者必须在 2018 年里居住于新加坡且与纳税人同住。不然就是,纳税人在 2018 年必须为该残受奉养者支付至少$2,000的生活费。

有意以同一受奉养者申请这类扣除的所有合格申请人,均可分享这项扣除额。

如果已经有人以同一名兄弟姐妹申请了其他相关扣除(除祖父母看护者扣除之外),纳税人将不能申请此项扣除。

人寿保险费减免 – 若纳税人上一年度的公积金储蓄少于5000新币,则纳税人可对为自身或配偶所购买的所有人寿保险保费申请估税回扣。在1973年8月10日或之后所投保的人寿保险,该保险公司必须在新加坡设有办事处或分行。

最高回扣额为5000新币与公积金缴交额的差额,或不超过投保额的7 %,或已偿还的保险费,以更低者为准。

征税金额=总收入- 人寿保险年费

新加坡都很多人都会购买人寿保险,都可以免一部分个税。所以,可千万别像下面这位网友一样,迷迷糊糊的,就损失了一个包包的钱……

公积金(CPF)-

新加坡公民及新加坡永久居民雇员之强制性中央公积金/特准养老金或公积金纳款。

此缴交额不得超过中央公积金法令规定的缴交额。

(a) 普通薪金(OW)的公积金缴交额顶限为每月 $6,000。

(b) 每年普通薪金(OW)总限额为 $72,000(即 12 个月 × $6,000),而强制性公积金纳款的总收入顶限为 $102,000 (即 17 个月 × $6,000)。

(c) 应缴交公积金的额外薪金限额相当于 $102,000 和普通薪金总额之间的差额。

如果纳税人的雇主参与雇佣收入自动纳入计划,则不需填报公积金缴交额。

自愿填补自己的保健储蓄户头

如果纳税人在 2018 年是新加坡公民或新加坡永久居民,可申请扣除自愿填补保健户头的现金款项。此填补款项必须是在年度公积金缴交限额 $37,740(即 17 个月 × $6,000 × 37%)及基本保健储蓄顶额之内,并由纳税人直接指定并存入本人的保健储蓄户头。

纳税人必须不曾以自雇人士身份申请过这部分自愿填补额的扣除。

退休辅助计划(SRS)贡献 –缴税居民开设退休辅助计划(Supplementary Retirement Scheme Account,简称SRS)帐户,可享有估税回扣。

PS: 这项回扣将根据纳税人的SRS自动减免,无需申请。

课程费用减免 – 满足以下两个条件中一个的纳税人可以申请每年最多5500新币的扣除:

(a) 在 2018年,修读与目前从事的贸易、商业、专业、行业或受雇有关的课程或参与研讨会/会议;或者通过修读任何课程、参与研讨会/会议取得受认可的学术、专业或职业资格;

(b) 在2016年1月1 日至2017年12月31日期间完成的课程或参与的研讨会/会议与纳税人在2018年开始从事新的贸易、 商业、专业、行业或受雇职务有关联。

这项减免不适用于没有受雇于任何行业的职业技术和大学学生。

PS:只自己掏腰包的课程费用才能申请减免哦~ 老板付钱的学费不能减!

外籍女佣人头税减免 –无论纳税人自己或是其丈夫任何一方支付女佣税,她都可对每位外籍女佣申请相等于两倍女佣税的估税回扣。申请该项回扣必须满足以下几个条件中的一个:

(a) 已婚妇女,并在2018年与丈夫同住;

(b) 已婚妇女,但丈夫在2018年不在新加坡居住;

(c) 与丈夫分居、离婚或丧偶,并且在2018年与可申请子女扣除的子女同住。

申请数额取以下两项当中较低的一项:

(a) 所支付的外国女佣税的两倍,顶限为$1,440(如果纳税人享有每月 $60 的特惠税)或 $6,360;

(b) 纳税人的劳力所得。

PS: 未结婚的纳税人不能申请这项回扣哦~所以赶快组织家庭啦!

亲子回扣(PTR) – 这是政府鼓励夫妻要生育更多新加坡籍孩子。家长只要满足以下条件,就可以申请了:

(a) 您和您配偶/前配偶所生的子女于 2018 年出生;

(b) 您在 2018 年合法领养的子女,年龄未满 6 岁;

(c) 您和您配偶/前配偶在婚前所生的子女,并且在你们子女的年龄未满 6 岁时在 2018 年注册结婚。

PS: 这些子女必须在出生时,或出生、被领养或父母结婚后12个月内成为新加坡公民。

PTR 回扣额如下:

(a) 第 1 个子女:$5,000;

(b) 第 2 个子女:$10,000;

(c) 第 3 个或之后的子女:每名子女 $20,000。

PS:这个回扣额由父母二人决定分配百分比共享。但是如果在回扣额还没用完的时候,子女就被他人领养,那么从被领养那年开始,亲生父母的回扣额就被取消了。

好了知道有那么多~东西可以有回扣、减免…就有人问了外籍人士也要缴税吗?

给大家解答,到底是谁要缴税?

- 纳税居民 (分成以下好几种)a. 新加坡人

b. 新加坡永久居民(SPR)

c. 上一年度在新加坡居留多于183天的外籍人士

d. 上一年度在新加坡工作多于183天的外籍人士(公司董事不在此限制)

纳税居民是可以根据个人情况去申请个人所得税回扣,这样无形中可以减少许多个人所交的税款。个人所得税是在前一年(如:2018)的收入扣除适当项目后,以累计式征税,税率介于2%-20%… - 非纳税居民

所谓的非纳税居民是指前一年(2018)在新加坡居住或工作少于183天的外籍人士。

非纳税居民的工作收入按照15%的税率纳税,或按照适用于纳税居民的税率缴纳,以较高者为准。董事费、咨询费以及其他收入的税率是20%。

现在新加坡政府在2018年开始就鼓励雇主,就算公司少于11位员工的也要由雇主申报哦~

相关阅读: